- کد مطلب : 6798 |

- تاریخ انتشار : 29 اسفند, 1394 - 12:55 |

- ارسال با پست الکترونیکی

پیشبینی بازارها از اقتصاد 95

اکنون در فضای اقتصادی به سر میبریم که دولت طبق نگرش کینزی باید با تحمل کسری بودجه (برتری مخارج دولت بر درآمد مالیاتی آن) و به کارگیری سیاستهای مالی با بیکاری و رکود مبارزه کند و در طرف دیگر با نگاه کلاسیک باید بازارها را برای تخصیص بهینه منابع آزادتر بگذارد و همچنین از چرخه پولی کشور حراست کند تا به تورم مضاعف و برنامهریزی نشده منجر نشود.

این در حالی است که نقطه تمایز رکود از تورم هنوز در اقتصاد کشور به طور کامل مشخص نشده است تا دولت بتواند قاطعانه تصمیم بگیرد. در این میان سیستم بانکی در پایان سال 94 به کاهش نرخ سود رای داد تا هم به تزریق نقدینگی به بازارهای آزاد کمک کرده باشد و همچنین با دور کردن نرخ سود پرداختی از نرخ وام دریافتی، حاشیه سود خود را برای مبارزه با فشارهای اقتصادی تثبیت کرده باشد. از سوی دیگر دولت تلاش کرد تا با تنگتر کردن حلقه مقررات مالیاتی، بر درآمدهای مالیاتی خود که هنوز محقق نشده است بیافزاید و کسری بودجه خود را حداقل در سالهای آتی حفظ کند.

به گزارش اقتصادنیوز، اقتصاد ما اکنون مانند یک بندباز آماتور است. اگر مسیرهای چرخش پولی کشور متناسب انتخاب نشوند و نقدینگی با سرعت برنامهریزی نشدهای در اقتصاد به گردش درآید به دره تورم سقوط خواهیم کرد. آنچه در این 2 سال نمیگذاشت افزایش نقدینگی در قاب تورم منعکس شود، پایین بودن سرعت گردش پول در اقتصاد کشور بود. عاملی که اگر با افزایش نقدینگی هم جهت شود اقتصاد را به سوی تورم غیرقابل کنترل سوق خواهد داد.

از طرف دیگر اگر این بندباز آماتور نتواند با سیاستهای مالی محرک همانند افزایش مخارج دولت (در عین افزایش درآمد مالیاتی برای حفظ کسری بودجه) با بیکاری مبارزه کند، به دره رکود سقوط خواهد کرد. پس حفظ تعادل میان این عوامل اساسی برای گذار از رکود تورمی واجب است.

با تمامی این تفاسیر بانک مرکزی و دولت نیاز دارند تا با مقوله "پیشبینی بازار از آینده اقتصاد" آشنا شوند. این آشنایی آنقدر مهم است که بنیادهای تئوری انتظارات را در مباحث اقتصادی و مالی پایهریزی کرد. اینکه برای مبارزه با بیکاری و رکود بایستی با "پیشبینی بازار از آینده اقتصاد" آشنا بود نگرشی بود که رابرت لوکاس را به جایزه نوبل اقتصاد رساند. حال که نگرش بازار از عوامل اساسی برای تعیین سیاستهای دولت است بایستی ابزارهای آشنایی با نگرش بازار نیز توصیف و تعریف شوند. یکی از این ابزارها، نرخی است که بازارهای مالی با آن اوراق بهادار دولتی را تنزیل و قیمتگذاری میکند که در اقتصادهای بزرگ بسیار شناخته شده است. همانند این ساختار اکنون در بازار فرابورس ایران برای اوراق بهادار با پشتوانه دولت اجرایی شده است. این اوراق را به اصطلاح "اسناد خزانه اسلامی" مینامیم.

با اینکه از اجرایی شدن معاملات اسناد خزانه اسلامی در فرابورس ماهها میگذرد، فعالان اقتصادی کشور هنوز از اهمیت قیمتگذاری این اوراق بهادار خاص آگاه نشدهاند. نبود تحلیلهای شفاف و عمیق در این حوزه بعد از گذشت چندین ماه، شاهدی بر این مدعاست. دادههای استخراج شده از قیمتگذاری این اوراق بیشک یکی از مهمترین شاخصهای اقتصادی کشور است. شاخصی که به طور غیرمستقیم نگرش عموم بازار را در خصوص عملکرد اقتصاد کشور و بخش دولتی نشان میدهد. در ابتدا به سراغ تشریح اجمالی ساختار پرداختی این اوراق و اوراق مشابه خارجی (از باب ساختار پرداخت) میرویم.

این اسناد با سررسید یک ساله و به ارزش اسمی یک میلیون ریال از سوی وزارت امور اقتصادی و دارایی منتشر و به منظور تسویه بخشی از بدهیهای دولت به طلبکاران غیر دولتی از طریق بانک ملی ایران به عنوان بانک عامل به متقاضیان فروخته میشود. قیمت این اسناد در بازار و با مکانیزم عرضه و تقاضا تعیین میشود و نهایتا در زمان سررسید، قیمت آن معادل ارزش اسمی آن خواهد شد. این اسناد سود پرداختی طی دوره ندارد و صرفاً مبلغ اسمی اوراق در سررسید قابل پرداخت است. همچنین این اسناد قابلیت معاملات ثانویه از طریق بازار فرابورس را داراست و معاملات آن در بازار ابزارهای نوین مالی انجام میشود. بر این اساس دارندگان و متقاضیان خرید میتوانند با مراجعه به کارگزاران عضو فرابورس اقدام به خرید و فروش اوراق کنند. معاملات این اوراق در روزهای فعالیت بازار فرابورس انجام میشود و یک روز قبل از سررسید نهایی، نماد معاملاتی آن به منظور عملیات تسویه نهایی متوقف میشود.

اوراقی با ساختار پرداخت مشابه اسناد خزانه اسلامی، اوراق قرضه کوتاه مدت دولت ایالات متحده است. اوراقی بدون کوپن سود با سررسیدهای 1، 3 و 6 ماهه که از سوی خزانه داری آمریکا منتشر میشود و کمتر از قیمت اسمی به فروش میرسد. بازده تا سررسید این اوراق با داشتن قیمت خرید اوراق، قیمت اسمی آن (1000 دلار) و زمان باقیمانده تا سررسید قابل محاسبه است. محاسبات مربوط به این نرخ برای اسناد خزانه اسلامی نیز به طور شفاف در سایت رسمی فرابورس توضیح داده شده است.

با داشتن بازده تا سررسید یا به تعبیری دیگر نرخ تنزیل، میتوان نگرش فعالان اقتصادی را نسبت به اقتصاد کشور مورد تحلیل و بررسی قرار داد. نرخ های بدست آمده از قیمت گذاری این اوراق در سایت فرابورس(94/12/26) برای سررسیدهای شهریورماه و مهر سال آتی به ترتیب برابر 24.71 درصد و 24.25 درصد است. از آنجا که این اوراق با پشتوانه دولت منتشر شده است، میتواند نشانگر خوبی از نرخ سود بدون ریسک (بدون ریسک نکول) باشد. در فضای تحلیلهای اقتصادی- مالی از این نرخ به عنوان زیربنای نرخ تنزیل برای قیمتگذاری انواع اوراق بهادار منجمله سهام استفاده میگردد.

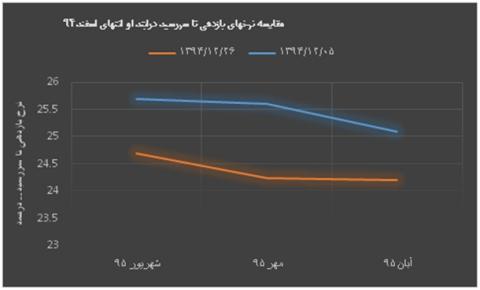

بیایید به بیانی ساده به تحلیل این نرخ بپردازیم. با فرض کشف قیمت مناسب این اوراق در فرابورس میتوان گفت که عموم بازار، بازده مناسب برای سرمایهگذاری ششماهه در اوراق بهادار با پشتوانه دولت را 24.7 درصد در نظر گرفته است. این در حالی است که نرخ سود سپرده سرمایهگذاری ششماهه در سیستم بانکی (کوتاه مدت) اکنون حدود 16 درصد است. این تفاوت 8درصدی چه معنایی دارد؟ میتوان اینگونه برداشت کرد که عموم بازار سرمایهگذاری در اوراق دولتی را نسبت به سیستم بانکی پرریسکتر میبیند. گراف بالا نمونهای از منحنی نرخ بهره است که در اقتصادهای بزرگ دنیا شناخته شده است. متاسفانه به دلیل نبود آگاهی مناسب از کارکرد این نرخ که پیشتر هم به آن اشاره شد، رسم این گراف که کاربرد این نرخ را نمایان میسازد تاکنون در دستور کار فرابورس قرار نگرفته است. در این گراف در دو نقطه زمانی 5 اسفند 94 و 26 اسفند 94 به تفاوتهای نرخ بازده تا سررسید اوراق با سررسیدهای مختلف اشاره شده است. منحنی آبی قیمتگذاری در روز 5 اسفند و منحنی نارنجی قیمتگذاری در روز 26 را نشان میدهد. همانطور که مشخص است، نرخ بازده تا سررسید از شهریورماه 95 تا آبان 95 در هر دو نمودار روند نزولی را طی کرده است.

حال کمی از تحلیل عددی فراتر برویم تا ببینیم که بانک مرکزی و اقتصاد دولتی باید چه سیگنالی ازین نمودار بگیرند.روند نزولی در منحنی نرخ بهره نشان میدهد که بازار نسبت به اقتصاد 95 خوشبین نیست و اعتماد کافی نسبت به عملکرد دولت و سیاستهای آن وجود ندارد.

این روند را اینگونه میتوان تفسیر کرد که اوراق با سررسید طولانیتر بیشتر مورد پسند سرمایهگذاران واقع شده و به دلیل افزایش تقاضا، قیمت اوراق بالاتر رفته و بازده تا سررسید اوراق مورد نظر کاهش یافته است. این تمایل به اوراق با سررسید بالاتر در عین پذیرش بازدهی پایینتر نشان از تلاش بازار برای حفظ سرمایهگذاریهای بلند مدتتر دارد حتی به قیمت بازده پایینتر. به تعبیری سادهتر، بازار تلاش دارد تا جایی که میتواند به هر قیمتی(با کسب بازدهی پایینتر) سرمایهگذاریهای بلند مدت خود را حفظ کند تا از گزند اقتصاد 95 به دور باشد. این البته تعبیری خودمانی از نگرش بازار بود که در گراف قابل مشاهده است.

آنچه در قبلتر مشخص شد این بود که عموم بازار عملکرد دولت را از سیستم بانکی مجزا و پرریسکتر میبیند. البته باید بدانیم که بازار حق انتخاب و تعیین نرخ سود مناسب سیستم بانکی را ندارد در حالی که حق انتخاب و تعیین نرخ سود مناسب اوراق دولتی را در فرابورس پیدا کرده است. به هر ترتیب تفاوت 8درصدی که به آن اشاره شد، نشان از نگرش بازار نسبت به عملکرد و رتبه اعتباری دولت دارد. این میتواند یک هشدار غیرمستقیم به اقتصاد دولتی باشد. به این تعبیر که اگر دولت بخواهد درآینده به جای سیستم بانکی از بازارهای آزاد تامین سرمایه کند، هزینه گزافی را متحمل خواهد شد. مانند آنچه در حال رخ دادن است.

آخرین اخبار

- واردات خودرو بالای ۲۵۰۰سی سی به مناطق آزاد مجاز شد

- شرکتهایی که عملکرد بهتری در بورس داشتند

- اعلام زمان پیشفروش بلیت پروازهای اربعین

- گلایههای فعالان اقتصادی به وزیر صمت

- گرانترین شهرهای جهان در 2025

- راه عبور از بحران بیآبی

- مهاجرانی: لازم باشد، باز هم تعطیل میکنیم

- معافیت گمرکی واردات ماشین آلات با فناوری روز ابلاغ شد

- هشدار؛ مصرف برق آمپر میچسباند

- قانون تعلیق همکاری با آژانس بین المللی انرژی اتمی ابلاغ شد

- سکونت اتباع غیرمجاز در مازندران ممنوع شد

- محدودیتهای جدید خرید و فروش اوراق تسهیلات مسکن

- آسمان مرکز و نیمه غربی کشور به روی پروازهای عبوری بسته شد

- گل گهر یکی از مراکز اصلی اقتصادی کشور

- رکورد تولید روزانه کارخانجات شرکت معدنی و صنعتی گل گهر

- بررسی پدافند غیرعامل منطقه گل گهر

- پایان این داستان به دست ایران نوشته خواهد شد

- مجموعه جشن های «شب های سیرجان» با حضور هنرمندان مطرح کشوری در گهر پارک

- ورود۲۱ هزارموبایل قاچاق به کشور

- جزییات انتشار اوراق مالی جدید

- شورای رقابت: ایرانخودرو حق قیمتگذاری ندارد

- ۲.۱ همت تسهیلات ودیعه مسکن پرداخت شد

- دپوی عمدی هزاران دستگاه محصول در ایرانخودرو

- واکنش توانیر به خبر فروش کولر دولتی

- رکود عمیق در بازار لوازم خانگی

- توضیح اژهای درباره پرونده قتل الهه حسیننژاد

- ۱۲ روز تا پایان مهلت استفاده از اعتبار کالابرگ

- زنی که میگوید همسر تتلو است+عکس

- تشنگی 23 استان ایران

- بیتوجهی وزیر صمت به خودروسازی

- پایان کار جشنواره مدیریت استعداد «تج» با معرفی آثار برگزیده

- محصولات ایرانخودرو در بورس کالا عرضه میشود

- قدردانی سرلشکر باقری از شرکت گل گهر به پاس حمایت از جشنواره فیلم کوتاه مقاومت

- دریافت اولین نشان ملی اقتصاد مقاومتی توسط شرکت گل گهر

- گل گهر «روابط عمومی برتر» وزارت صمت شد

- نشست صمیمی مدیرعامل شرکت گل گهر با نمایندگان کارگری شرکت های منطقه

- ناوگان شرکت گهرترابر تجهیز شد

- امضای قرارداد احداث بلوک سوم «مجتمع نیروگاهی گهران سیرجان » با ظرفیت ۵۴۶ مگاوات

- استقبال بی نظیر از اولین گردهمایی بزرگ کارگری منطقه گل گهر

- رکورد تولید کارخانه گندله سازی شماره ۱

- رکودهای تولید فروردین ماه گل گهر

- مسابقه دو صحرانوردی – پویش ملی "دویدن هوشمندانه برای ایرانآباد"

- حذف یارانه ۱۷ میلیون ایرانی!

- طلا به ۵ میلیون میرسد؟

- جزئیات وام 400 میلیون تومانی به دهکهای 1 تا 4

- راه اندازی آزمایشگاه اکتشافات معدنی در شرکت گل گهر

- مسوولیت های اجتماعی شرکت گل گهر در حوزه درمان

- ایرانیان مقیم خارج بخوانند؛ شرایط و جزئیات واردات خودرو در ۱۴۰۴

- واکنش سازمان ملل به تهدیدات ترامپ علیه ایران: از اظهارات تنش زا خودداری کنند

- دیدار نوروزی مدیرعامل شرکت معدنی و صنعتی گل گهر با همکاران و کارکنان

- رکورد تولید هشتم فروردین در گل گهر

- ترامپ: به لحظات نهایی با ایران رسیدهایم

- رکورد تولید در اولین روز سال ۱۴۰۴ گل گهر

- رکود تولید در اسفندماه ۱۴۰۳ شرکت معدنی و صنعتی گل گهر

- کمک ۱۰ میلیارد تومانی شرکت های منطقه گل گهر برای آزادی زندانیان

- ثبت 50 رکورد و رشد 5 درصدی تولید در گل گهر

- توزیع بیش از ۱۲ هزار بسته غذایی به ارزش ۱۸ میلیارد تومان جهت نیازمندان سیرجان

- وزیر کار: افزایش حداقل دستمزد کارگران نزدیک به تورم خواهد بود

- موفقیت گل گهر در کسب مجدد تندیس بلورین جایزه ملی تعالی سازمانی

- افزایش سرمایه ۱۲ هزار و ۵۰۰ میلیارد تومانی شرکت گل گهر

- برگزاری دومین رویداد ملی کافه دانش در شرکت معدنی و صنعتی گلگهر

- شرکت گل گهر در ارزیابی عملکرد سیستم مدیریت HSE سازمان ایمیدرو اول شد

- تجلیل از مدیران عامل منطقه گل گهر

- افتتاح ۴ پروژه عظیم صنعتی و گردشگری در منطقه گل گهر سیرجان

- انرژی تجدیدپذیر میتواند مشکلات انرژی ایران را حل کند؟

- پیرمحمدی مدیرعامل گروه صنعتی ایران خودرو شد

- آموزش کاربرد هوش مصنوعی در حل چالش های مراکز معدنی و صنعتی

- واکنش قوه قضائیه به روند واگذاری ایرانخودرو

- توقف موقت صدور مجوز خریدوفروش آنلاین طلا

- افتتاح ۵ پروژه صنعتی در منطقه گل گهر با حضور وزیر صمت

- تورم 32 درصدی دیماه 1403

- ترامپ جنگ تجاری علیه چین و اروپا را کلید زد

- معدن کاری زیر زمینی راهکار توسعه پایدار صنعت فولاد

- مرز تاریخی تالار شیشه ای شکسته خواهد شد؟

- کوثری: آمریکا FATF را هم اداره میکند

- یارانه 25 میلیون نفر حذف میشود

- مسیر قیمت در سال ۲۰۲۵ به کدام سو خواهد رفت؟

- نقدینگی ۹ هزار و ۳۹۲ هزار میلیارد تومان شد

- عذرخواهی پوتین از آذربایجان

- بازار طلا از نقره عقب می ماند؟

- تکذیب خبر اختلاس چند هزار میلیاردی در گل گهر سیرجان

- ادعای عجیب درباره سرمایهگذاری سایپا در سوریه

- در کنار کار سختی که دارید محوریت خانواده را حفظ کنید

- پیش بینی شرکت مزاری از آینده بازار رمز ارز در سال ۲۰۲۵

- نرخ تورم آبان ماه اعلام شد

- بورس تا پایان سال سوپرایز می شود

- پیشبینی قیمت دلار تا پایان 1403

- وزیر صمت با لباس گرم در پویش کاهش دو درجه ای سامانه های حرارتی

- تجلیل معاون رییس جمهور از مدیرعامل گل گهر

- پیش بینی همتی از قیمت بیت کوین

- عرضه 1 میلیون قطعه سکه در بازار

- شرایط خرید سکه ضرب ۱۴۰۳ از مرکز مبادله اعلام شد

- کسب نشان زرین دوستاره برای گل گهر

- دومین نمایشگاه نهضت تولید در معدن،صنایع معدنی کشور

- واحد چهارم گازی شرکت گهر انرژی سیرجان با شبکه سراسری سنکرون شد

- پیشبینی رشد اقتصادی ۳.۷ درصدی ایران

- خودروهای برقی پلیس قابل "هک" نیستند

- میزان قطعی افزایش حقوق سال ۱۴۰۴ اعلام شد

- سکه جدید با تاریخ ۱۴۰۳عرضه میشود

- تولید و بومی سازی شبیه ساز آموزشی اپراتوری بیل مکانیکی

افزودن نظر جدید